¿Pueden los gobiernos quedarse sin dinero?

¿Pueden los gobiernos quedarse sin dinero?

¿Pueden los gobiernos quedarse sin dinero?

En Reino Unido y Estados Unidos, los partidos políticos prometen derroches de gastos para apaciguar a los votantes después de una década de apretarse el cinturón.

Ya se trate de más enfermeras, promesas de impuestos congelados, internet de banda ancha gratis o más viviendas sociales en Reino Unido; o recortes de impuestos e inversiones en energía verde en Estados Unidos, el gasto público está a punto de aumentar.

En Latinoamérica, entre tanto, ante el descontento social y las protestas, mandatarios como el chileno Sebastián Piñera se han visto obligados a prometer desde el establecimiento de un ingreso mínimo para trabajadores hasta reducciones en los precios de transporte y medicamentos.

Lo cumplan o no, este abandono repentino de la rectitud fiscal se produce cuando se está haciendo cada vez más prominente una forma de pensar sobre el dinero, el gasto y la economía conocida como la teoría monetaria moderna (MMT, por sus siglas en inglés).

Según su arquitecto clave, el empresario estadounidense Warren Mosler, se basa en una idea simple: que los países que emiten sus propias monedas nunca pueden quedarse sin dinero de la misma manera que un negocio o una persona.

Es importante entender eso -dice Mosler- porque significa que cuando alguien dice que el gobierno no puede hacer algo por falta de dinero, simplemente no es cierto. Un gobierno no puede quedarse sin dinero de la misma manera que un estadio de fútbol puede quedarse sin goles marcados.

La teoría se ha vuelto popular entre los economistas y pensadores políticos, particularmente de la izquierda, como la estrella en ascenso de los demócratas estadounidenses Alexandria Ocasio-Cortez.

Utilizando la MMT como base, argumentan que los países deberían poder pedir prestado y gastar más libremente, y no preocuparse por cosas como la deuda nacional o el déficit -la diferencia entre los ingresos y los gastos de un gobierno-.

La idea es ferozmente cuestionada.

"No soy fanático dela MMT, en absoluto", declaró el inversionista multimillonario Warren Buffett en entrevista con a Bloomberg News en marzo.

La MMT es "incorrecta", dijo Jerome Powell, presidente de la Reserva Federal, un mes antes.

Pero los defensores de la MMT dicen que los críticos la malinterpretan.

Gasto e impuestos

La historia comienza con el deseo de cualquier gobierno de financiar servicios públicos, lo que hace a través de los impuestos. Los ciudadanos necesitan dinero para pagar ese impuesto, y trabajan para obtenerlo, dice Mosler.

Sin embargo, ese dinero no aparece de la nada, dice, "todos los fondos para pagar impuestos provienen del gobierno o de sus agentes" porque lo han impreso o acuñado.

Además, el gobierno tuvo que haber gastado ese efectivo recién emitido, para que pudiera entrar en la economía y el público pudiera tenerlo en sus manos.

"Todos y cada uno de los miembros del parlamento dicen que primero hay que obtener dinero por medio de impuestos para poder gastarlo. Y que lo que no obtienen gravando, lo tienen que pedir prestado en el mercado y pagar intereses", dice Mosler. "No es verdad", asegura.

Alega que la ortodoxia de impuestos-y-gasto adoptada por la mayoría de los gobiernos debería ser repensada. Lo que realmente está sucediendo es gasto-e-impuestos, que pinta los principios económicos rectores, como la deuda y el déficit, bajo una luz completamente diferente.

La MMT también desafía la suposición largamente sostenida de que los gobiernos necesitan pedir prestado dinero de los mercados internacionales para obtener lo que necesitan. Mosler dice que eso es "un anacronismo": los países pueden simplemente imprimir lo que necesitan.

Los críticos consideran sus ideas demasiado radicales, diciendo que serían perjudiciales y conducirían a una inflación altísima.

Pero principios similares han jugado un papel muy importante en la estabilización de la economía global desde la crisis financiera de 2008.

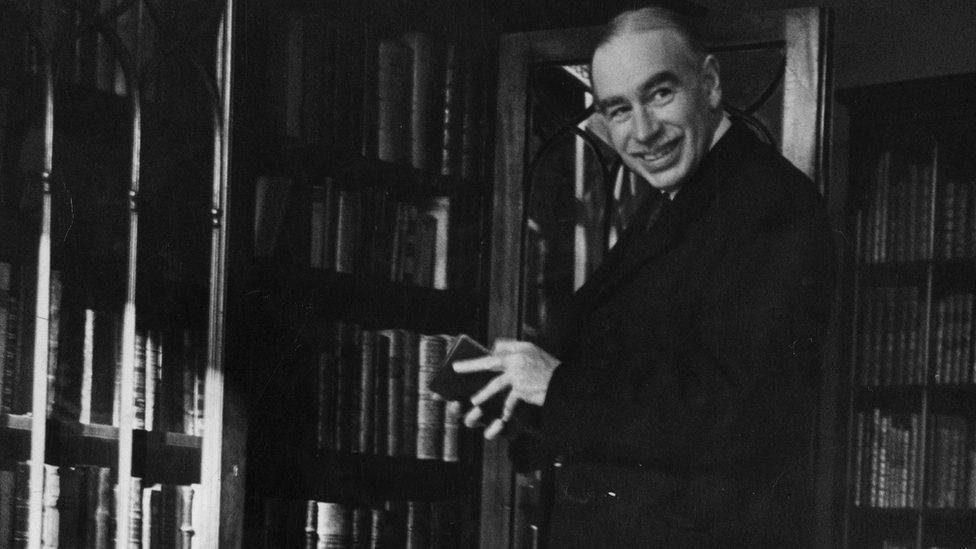

¿Quién es Warren Mosler?

Mosler comenzó su carrera financiera en la banca en 1973 recaudando préstamos en la Caja de Ahorros de Manchester en Connecticut. Además de administrar dinero, también ha construido autos superdeportivos y un ferry. Vendió sus negocios de automóviles y un banco que poseía en 2013.

Él opera desde su base en las Islas Vírgenes de Estados Unidos.

Los bancos centrales inyectaron unos US$11 billones en el sistema financiero mundial mediante la compra de bonos gubernamentales y deuda corporativa a través de lo que se conoce como flexibilización cuantitativa (QE, por sus siglas en inglés).

Durante ese tiempo, la inflación se ha mantenido moderada. Entre el grupo G7 de grandes economías, Canadá tiene actualmente los mayores incrementos anuales de precios a un manejable 1.9%.

Y aunque los defensores de la MMT argumentan que la QE ha elevado los precios de los activos, empeorando la desigualdad, creen que eso podría haber sido remediado por un gasto gubernamental más generoso, algo que creen que es necesario para ayudar a las economías en crisis a recuperarse.

Eso ha llevado a algunos a comparar la MMT con el trabajo del fallecido economista británico John Maynard Keynes, quien también argumentó que las economías en crisis deberían gastar más para reactivar el crecimiento.

Ahora, después de una década de recortes y austeridad, los políticos de todo tipo parecen dispuestos a gastar, y las discusiones sobre la MMT se han convertido en el centro de atención.

Sin embargo hay otras críticas técnicas de la teoría.

Algunos sostienen que si los gobiernos simplemente imprimen dinero para satisfacer sus necesidades, las tasas de interés languidecerán en torno a cero, algo que ha sido un subproducto de la QE.

Como resultado, quienes quieren ahorrar tendrán dificultades para hacer crecer su dinero.

"¿Qué le haría eso a los sistemas de fondos de pensiones, seguros, bancos, toda la base del sistema financiero?", pregunta Jo Michell, profesora asociada de Economía en la University of the West of England, Bristol.

La economista Frances Coppola también argumenta que al centrarse en la política de gasto fiscal e ignorar las tasas de interés, los defensores de la MMT están cometiendo un error.

"Mi opinión es que necesitas tanto una política monetaria como fiscal y no puedes restringir ninguna de las dos", señala.

Un poco a regañadientes, la MMT está ganando cierto respeto en el sector de servicios financieros.

"Los pensadores convencionales están equivocados al desestimar la MMT sin suficiente consideración", apunta el economista Jamie Dannhauser, de la firma británica Ruffer.

"Pero debemos examinar con cuidado el marco institucional que necesitamos si el banco central va a proporcionar el financiamiento para un gran aumento en el gasto gubernamental".

Le preocupa que al seguir un camino de alto gasto gubernamental, respaldado por dinero impreso, no tengamos la capacidad de "frenar" si hay una crisis.

También cree que tener políticos a cargo de imprimir dinero para financiar el gasto del gobierno es una idea tonta. Un organismo independiente del gobierno, cuyo único enfoque sea el interés nacional, debe tener el poder de revertir los impulsores económicos, dice.

No se le puede confiar eso a políticos centrados en el ciclo electoral a corto plazo, agrega.

Todo apunta a que los debates sobre la MMT seguirán siendo acalorados a medida que más personas prominentes salgan a respaldarlo.

Ocasio-Cortez le dijo a Business Insider en enero que la MMT "absolutamente" debe ser "una parte más importante de nuestra conversación".