"Margin of Safety", el libro de US$1.300 que los inversores quieren tener en su estantería

"Margin of Safety", el libro de US$1.300 que los inversores quieren tener en su estantería

"Margin of Safety", el libro de US$1.300 que los inversores quieren tener en su estantería

T13 En Vivo

La edición para coleccionista asciende en Amazon a la nada despreciable cifra de casi US$1.900, pero si está dispuesto a conformarse con una versión "de las normales" solo tendrá que desembolsar US$1.300.

Ahorrar un poco podría llevarnos a comprar un ejemplar de segunda mano, seguramente un poco sobado, por tan solo US$795.

¿Qué secretos esconde el libro "Margin of Safety" para tener ese precio?

Uno podría pensar que la escasez es lo que impulsa el precio y lo cierto es que la editorial Harper Collins sólo lanzó 5.000 ejemplares y ni uno más.

Pero la obra es vista como un clásico.

Un clásico del mundo de las finanzas y la inversión escrito en la década de los 90 por el multimillonario Seth A. Klarman.

La firma que codirige, Baupost Group, gestiona US$27.000 millones en activos para sus clientes y Forbes estima su fortuna personal en US$1.500 millones.

Sin embargo, su figura no es muy conocida.

En palabras del The New York Times: "Es el inversor más exitoso e influyente del que probablemente nunca haya oído hablar", pero es un referente en el sector.

Muchos consideran que pese a haberse escrito hace más de 25 años, las ideas de Klarman siguen vigentes.

A lo largo de las 290 páginas, y tal y como indica el título, el autor explora el concepto de "margen de seguridad" esencial para quienes gestionan el dinero propio y de sus clientes.

Riesgo y recompensa

Y es que para valorar una empresa y decidir si poner dinero en ella o no, los inversores tienen que estimar de forma conservadora cómo será el futuro de ese valor.

Es decir, estimar el riesgo de destinar parte de su capital a una compañía.

Para ello estudian sus números, sus ventajas en el mercado o incluso a quienes la dirigen. Lo importante es averiguar la rentabilidad que puede generar ese negocio.

Pero las estimaciones suelen ser subjetivas y el futuro -así como los mercados- siempre deparan sorpresas difíciles de predecir.

"El margen de seguridad es la diferencia entre el precio al que cotiza una empresa en la bolsa y lo que yo estimo que realmente va a valer en el futuro", afirma Emérito Quintana, asesor del fondo Numantia Patrimonio.

El objetivo es comprar por debajo de lo que crees que vale.

"Hay muchas cosas que pueden pasar peor de lo que yo he estimado, pero si al invertir has tenido en cuenta un margen de error considerable y las cosas van mal, esto te permite protegerte", añade Quintana.

Klarman dice que el objetivo de contar con un margen de error es que hay espacio para que el gestor cometa imprecisiones en sus cálculos, tenga mala suerte o haya realizado errores en su análisis.

De esta forma si los mercados caen, los inversores consiguen "evitar pérdidas considerables en el tiempo".

"Es una forma de contrarrestar la incertidumbre del mercado e incluso de protegerte de tu propia ignorancia o de tus estimaciones equivocadas", dice el gestor de Numantia Patrimonio.

A mayor margen de error, menos riesgo y al contrario.

El puente y el camión

"Vas a cruzar por un puente que soporta 10 toneladas con un camión que pesa 9,5", pone como ejemplo Daniel Urrutia, director financiero y gestor de la firma Aegon AM.

En este caso solo hay un margen de error de 0,5 toneladas.

El puente podría romperse.

"Si lo que cruza el puente es un riachuelo (poco riesgo) probablemente puedas arriesgarte a cruzar (poco margen de seguridad), mientras que si cruza el Gran Cañon del Colorado, quizá no sea lo más sensato y exijas que el camión pese menos (para tener más margen de seguridad)", dice Urrutia.

Aplicado a los negocios, "si es una empresa arriesgada tiendes que exigir un margen mayor, pues es más posible que no llegue a buen puerto, mientras que una empresa estable requerirá un margen menor".

Klarman creía que la mayoría de los inversores se centran en las rentabilidades (cuánto pueden ganar), olvidándose del riesgo (cuánto pueden perder).

La idea del "margen de seguridad" es el tratar de comprar activos en los que su cotización está lo suficientemente por debajo de la valoración como para que, incluso no siendo lo suficientemente acertado con tu valoración (por ejemplo estimas que una empresa va a ganar 25 millones pero se queda en 15) o incluso si el mercado se pone más volátil y todo cae, el resultado de tu inversión sea bueno", cuenta Urrutia.

Emociones en el mercado

Para Klarman, el inversor que se deja arrastrar por sus emociones, es el que inevitablemente perderá dinero.

Quien ante las caídas del mercado, reacciona con pánico o con excesiva euforia cuando las cosas van bien.

Pero también la arrogancia o la influencia del entorno pueden afectar el trabajo de un administrador y hay que saber gestionar las emociones y equilibrar todo esto con humildad, disciplina y paciencia.

"Con demasiada frecuencia, los inversores se sienten atraídos por la perspectiva de millones instantáneos y son víctimas de las muchas modas de Wall Street", escribe Klarman en su libro.

"Como la mayoría de los estudiantes de álgebra de octavo grado, algunos inversionistas memorizan algunas fórmulas o reglas y superficialmente parecen competentes, pero realmente no entienden lo que están haciendo", se lee en el libro.

Y explica: "Cuando los precios generalmente suben, por ejemplo, la codicia lleva a los inversores a especular, a hacer apuestas sustanciales de alto riesgo basadas en predicciones optimistas y centrarse en el rendimiento sin tener en cuenta el riesgo".

"En el otro extremo del espectro emocional, cuando los precios en general están cayendo, el miedo a la pérdida hace que los inversores se centren únicamente en la posibilidad de descensos constantes de precios, excluyendo los fundamentos de la inversión".

Cuando pierden el control, pierden el dinero.

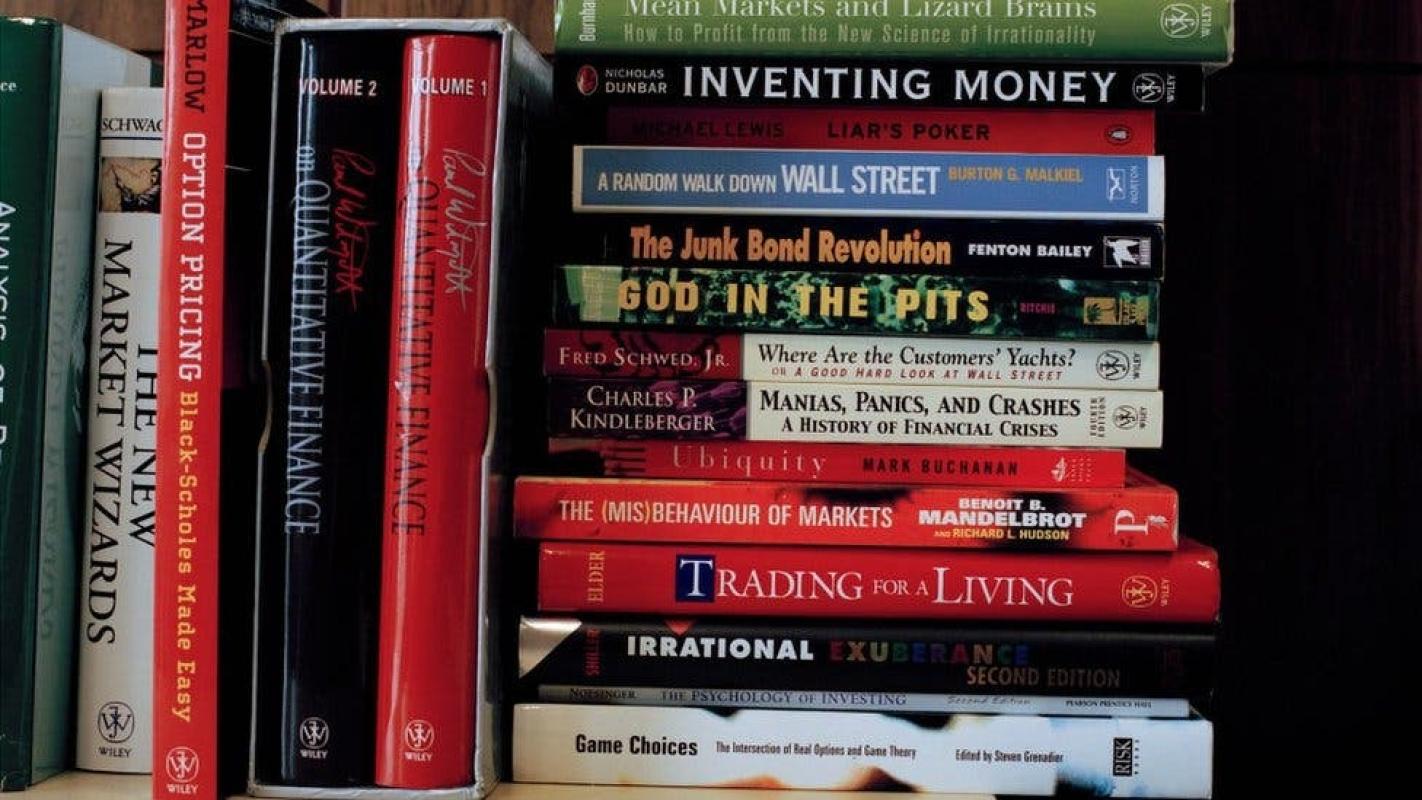

Sea un objeto de colección o un libro difícil de conseguir, "Margin of Safety" ha atravesado el tiempo para convertirse en una obra de culto.

Cuando salió a la venta 1991, costaba US$25, pero en 2007, ya se vendía en eBay por US$2.000 y en 2018 alcanzaba en algunas webs hasta los US$3.300.