Qué dice de la economía que el precio del oro esté en su punto más alto en los últimos años

Qué dice de la economía que el precio del oro esté en su punto más alto en los últimos años

Qué dice de la economía que el precio del oro esté en su punto más alto en los últimos años

T13 En Vivo

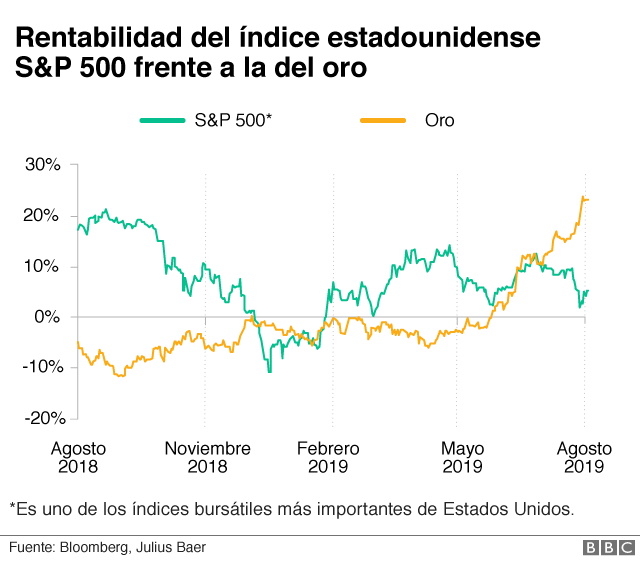

Guerra comercial, caída en los mercados y en definitiva miedo una recesión.

Esta es la principal razón que ha llevado a inversores de todo el mundo a dejar de apostar por las compañías que cotizan en las bolsas y a poner su dinero en el oro.

Lo hacen porque los datos económicos sugieren que las empresas no van a generar los beneficios esperados y por el temor a un cambio de ciclo.

Por eso prefieren limitar sus riesgos y su exposición a las bolsas acudiendo a activos que consideran más seguros como el dólar, el franco suizo y el yen, o también la deuda emitida por países como Alemania o Estados Unidos, además del oro.

Otros factores como las tensiones geopolíticas o el escaso valor del mercado de bonos no han hecho más que apuntalar esta incertidumbre.

Con esto en mente, el precio de la onza de oro superó por primera vez en más de seis años los US$1.500, el nivel máximo marcado en marzo de 2013.

Solo en los tres últimos meses y medio ha repuntado desde los US$1.270 a los US$1.516 en los que cotizó en la sesión de este jueves.

Esto supone una subida de casi el 20%.

"El mercado se está preparando para un cambio de ciclo y eso ha hecho que el oro se dispare", afirma Javier Molina, portavoz de la plataforma eToro.

Como sucede en todas las crisis, el metal precioso sigue siendo una de las pistas a la que mirar cuando las cosas se ponen feas.

Y parece que lo están.

¿De qué tienen miedo los mercados?

En primer lugar a la desaceleración del crecimiento. A escala mundial la economía podría haber entrado ya en una fase de recesión.

La primera señal ha llegado de la mano de un indicador clave: la curva de rentabilidad.

Por primera vez desde 2007, un año antes de gran crisis financiera mundial, se ha dado la vuelta.

Eso significa que a los gobiernos de Estados Unidos y Reino Unido les sale más barato emitir deuda a 10 años que a dos (pese a que el riesgo es mayor cuanto más tiempo le dejas dinero a alguien).

Este fenómeno es inusual y suele anunciar una recesión o, al menos, una desaceleración significativa en el crecimiento económico a escala global.

"Sin duda, durante este trimestre, el colapso de la rentabilidad de los bonos ha sido el principal impulsor del repunte del oro", le dice a BBC Mundo Ole Hansen, jefe de estrategia en materias primas del danés Saxo Bank.

Alemania y China

A esto se suma que Alemania presentó esta semana sus datos de PIB del segundo trimestre.

Su economía se contrajo un 0,1% arrastrada por la caída de las exportaciones y la producción industrial, sus dos grandes pilares, en medio de la guerra comercial entre China y EE.UU., y el caótico Brexit.

Por su parte, China publicó sus datos de ventas minoristas y de producción industrial evidenciando, dicen los analistas, la debilidad de su demanda doméstica y un menor consumo.

Para Mark Haefele, responsable de inversiones del banco suizo UBS, estos dos datos "dan continuidad a una tendencia de crecimiento global débil que ya dura varios meses".

Las expectativas de que la economía mundial siga siendo tenue van a provocar que los tipos de interés sean bajos, que es la manera que tienen los bancos centrales de estimular el crecimiento.

Pero esta vez, no está claro que los bancos centrales cuenten en su arsenal con políticas eficaces para llevar a cabo esta tarea y eso crea más incertidumbre.

"De cara al futuro, todas las miradas estarán puestas en la Fed. Cualquier recorte adicional de tipos en una coyuntura de incertidumbre geopolítica podría apuntalar aún más el precio del oro", explican los expertos de M&G Investments.

Segundo factor

En segundo lugar, los mercados tienen miedo a la escalada de la guerra comercial entre Estados Unidos y China.

Muchos analistas creen que la guerra comercial no va a relajarse, va a aumentar de intensidad.

"La disputa comercial se intensificará en las próximas semanas, ya que ninguna de las partes tiene interés en dar marcha atrás, lo que debería alimentar la inquietud actual del mercado y respaldar los activos de refugio seguro como el oro", explica Norbert Rücker, jefe de Economía de Julius Baer.

De hecho, lo que hasta ahora ha sido una guerra de aranceles, escaló a una guerra de divisas, cuando China decidió devaluar el yuan para hacer más competitivas sus exportaciones.

Una guerra de divisas afecta a otros países a escala global, no solo a los dos que se enfrentan por los flujos comerciales.

"No creemos que las autoridades chinas vaya a dejar caer aún más su divisa, pero tampoco vemos una rápida resolución" de la guerra comercial, apunta el equipo de análisis global de Bank of America Merrill Lynch.

Tercer factor

La demanda del oro ha estado fuerte.

Los bancos centrales compraron el metal preciosopor una cifra récord de US$15.700 millones solo en el primer semestre de 2019.

Es decir, en total, incorporaron a sus reservas 145,5 toneladas de oro en ese periodo, una subida del 68% en comparación con el primer trimestre de 2018.

Estas cifras representan el inicio más fuerte de año desde 2013.

Los principales compradores de oro son países como Rusia, Irán y China, que responden a las sanciones de Estados Unidos vendiendo dólares y comprando oro para sus reservas

También Reino Unido y Argentina

Pero los sucesos en Reino Unido, paralizado políticamente con el Brexit, y Argentina, cuyo mercado se desplomó tras las primarias presidenciales tampoco han sentado bien a los mercado.

"Algunos mercados emergentes como Argentina están entrando en crisis. Históricamenteb cuando eventos similares han tenido lugar en la economía argentina, se ha producido un efecto contagio a otros países emergentes", dice Nitesh Shah, director de análisis en WisdomTree.