Coronavirus: 3 diferencias claves entre la Gran Recesión de 2008 y la actual crisis por la pandemia

Coronavirus: 3 diferencias claves entre la Gran Recesión de 2008 y la actual crisis por la pandemia

Coronavirus: 3 diferencias claves entre la Gran Recesión de 2008 y la actual crisis por la pandemia

Despidos, empresas que entran en crisis y ayudas financieras del Estado. Se trata de un escenario que ya conocemos.

Estados Unidos entró oficialmente en recesión esta semana. Una noticia que, en medio de la pandemia del coronavirus, no genera sorpresas pues la crisis económica ha afectado prácticamente a todo el planeta.

Hace poco más de una década, el planeta también se vio sacudido por los efectos de la llamada Gran Recesión de 2008, de la cual la mayor parte de las economías necesitaron varios años para recuperarse.

Pero ¿cuáles son las diferencias fundamentales entre ambas crisis?

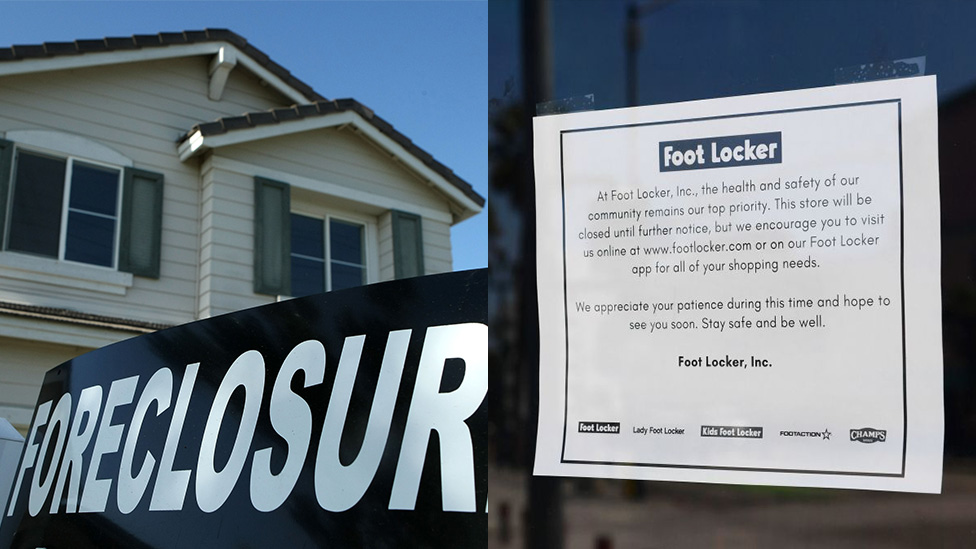

Un origen distinto

La Gran Recesión no fue causada por un fenómeno natural ni por un golpe de mala suerte. Su origen estuvo en las decisiones equivocadas tomadas en Wall Street.

Durante el auge del mercado de viviendas, los banqueros le habían dado créditos a personas que no tenían una situación económica consolidada.

Muchos bancos luego vendieron esas hipotecas a otros bancos, que las combinaron en paquetes junto a otras deudas similares y las vendieron a los inversionistas.

La idea era que esos paquetes generaran más dinero cuando los préstamos se pagaran, pero a medida que la gente dejó de honrar esas hipotecas, muchos bancos entraron en problemas.

Para solucionar ese problema en Estados Unidos, el gobierno aprobó varias leyes para proteger a los consumidores de situaciones como éstas y creó un programa de ayudas por US$700.000 millones para rescatar a los bancos que necesitaran auxilio.

En ese momento, dar ayudas a los grandes bancos y a grandes industrias como la del automóvil era algo bastante polémico pues muchas personas sentían que eso era como recompensar a esas compañías por tomar malas decisiones.

Sin embargo, al final, gracias a un mayor control y al apoyo financiero del gobierno, se considera que esas medidas fueron eficaces para evitar que colapsara todo el sistema financiero.

La actual recesión tiene su origen, en cambio, en una pandemia que afecta a todo el planeta.

Para evitar el contagio de la enfermedad, muchos gobiernos han forzado el cierre de muchos negocios considerados no esenciales y han establecido confinamientos y cuarentenas, llevando a la parálisis de numerosos actividades económicas.

Por fortuna, esta vez el sistema financiero se encuentra en una situación mucho mejor, en parte debido a algunos de los cambios regulatorios y legales realizados tras la recesión de 2008.

Las bolsas ya se han recuperado parcialmente y los bancos han podido soportar la caída de los mercados de mejor manera gracias a esas nuevas normas, de acuerdo con Todd Knoop, un economista que estudia la historia de las recesiones en el Cornell College.

"Los responsables de elaborar las políticas han desarrollado un guion y aunque los detalles del mismo han cambiado con el tiempo, ellos tienen ahora una mucho mejor idea acerca de qué hacer durante una crisis, a diferencia de lo que ocurrió durante la Gran Depresión o, incluso, en 2008", señala.

Campbell Harvey, economista de la Universidad de Duke, señala que esta vez ayudar a los negocios ha resultado más complicado.

"Yo ni siquiera lo llamo un rescate. Para mí un rescate significa que estás ayudando a alguien que hizo un mal trabajo. En este caso es más una ayuda", afirma.

La escala y la complejidad requerida para entregar esta ayuda ha sido todo un reto pues en Estados Unidos un 40% de la población está empleada por unos 30 millones de pequeñas empresas.

"En la Gran Recesión, los decisores políticos podían reunir en una habitación a los directores de las 25 instituciones financieras más importantes y literalmente entregarles un cheque con el dinero del rescate. En esta recesión no son los bancos los que están siendo golpeados, sino millones de negocios pequeños y medianos", apunta Harvey.

Un sistema que se hunde y otro que se transforma

Antes de 2008, la actitud mayoritaria entre los economistas y los órganos regulatorios era que los mercados debían cuidarse ellos solos.

Esa fórmula parecía estar funcionando: apenas meses antes de que la economía comenzara a contraerse las bolsas habían alcanzado máximos históricos.

Pero el palacio había sido erigido sobre arenas movedizas.

Cuando las personas empezaron a tener problemas para pagar sus hipotecas, los bancos que habían destinado grandes fondos a los paquetes de inversión que estaban respaldados por éstas comenzaron a hundirse.

Muchas personas perdieron sus ahorros y compañías que no tenían ninguna relación ni con los bancos ni con los bienes raíces no pudieron acceder a las inversiones que necesitaban para mantenerse a flote.

Lo que ocurrió tomó a muchos por sorpresa.

"Creo que la razón por la cual muchos economistas no entendían lo grave de la situación es debido a que no podían entender lo estúpidos que estaban siendo algunos de los jugadores", señala Knoop.

Para solucionar este problema, las autoridades estadounidenses crearon una serie de programas y políticas destinadas a la recuperación económica del país, incluyendo dos paquetes de estímulo a la economía valorados aproximadamente en US$1 billón entre 2008 y 2009.

La Reserva Federal (Fed) rebajó las tasas de interés a casi cero y lanzó un programa de expansión cuantitativa mediante el cual compraba inversiones para aumentar el flujo de dinero en la economía.

Aunque la actual crisis aún se encuentra en sus primeros días, parece que los políticos aprendieron las lecciones de 2008.

"Ahora esperamos que el gobierno tome un rol muy activo", señala Knoop.

En 2008, tuvieron que transcurrir seis meses desde el colapso del banco de inversiones Bear Sterns antes de que la Fed decidiera bajar las tasas de interés a casi cero.

Esta vez, la Fed rebajó las tasas de interés apenas unos días después de que el presidente Donald Trump declarara el coronavirus como emergencia nacional, y destinó US$700.000 millones a un nuevo programa de expansión cuantitativa.

Apenas dos meses más tarde, el Congreso aprobó un paquete de estímulo a la economía por US$2,2 billones para ayudar a millones de ciudadanos afectados por la crisis, y es posible que haya un segundo paquete en camino.

Pero la manera como las personas hacen su vida cotidiana, desde tomar el transporte público hasta trabajar en una oficina, se ha transformado completamente en una "nueva normalidad" que podría extenderse por un buen tiempo.

Algunas empresas como el gigante tecnológica canadiense Shopify podrían abandonar para siempre el uso de oficinas, mientras que otras compañías buscarán automatizar algunos trabajos.

"Realmente esto está destrozando a las personas y destruyendo sistemas humanos en cuanto a la forma de intercambiar ideas y tecnología y en cómo interactuamos entre nosotros", indica Knoop.

Dos crisis, dos velocidades

Uno de los aspectos característicos de la Gran Recesión fue su duración.

El Buró Nacional de Investigación Económica detectó de forma retroactiva que la primera vez que la economía en Estados Unidos empezó a contraerse fue en diciembre de 2007.

El banco Bear Sterns colapsó en febrero de 2008 pero no fue sino hasta septiembre de ese año cuando el índice industrial Dow Jones cayó 777,68 puntos, su mayor derrumbe en puntos en la historia hasta 2020.

Mientras tanto, los empleos empezaron a desaparecer lentamente y, para octubre de 2010, la tasa de desempleo había subido hasta el 10%.

Las recesiones se alimentan de la incertidumbre: incertidumbre sobre las posibilidades reales de recuperación del sistema financiero, incertidumbre sobre la posibilidad de mantener el propio empleo.

"Si hay mucha incertidumbre, las empresas no hacen inversiones de capital y los consumidores no gastan", afirma Harvey.

Durante la Gran Recesión, esta incertidumbre se prolongó.

Incluso después de que el mercado bursátil se recuperó y la producción se incrementó, el empleo se mantenía a la zaga y no fue sino hasta 2017 cuando recuperó los niveles que había alcanzado antes de la recesión.

Harvey explica que si la crisis de 2008 fue como una larga enfermedad degenerativa, los efectos económicos del coronavirus han sido como los de un desastre natural que arrasa con todo de una vez.

"No puedes limitarte a sacar las reglas del juego de la crisis de 2008 y aplicarlas a la de 2020. Con una pandemia no hay donde esconderse. Todos en todo el mundo se ven afectados", señala.

Entre marzo y abril, la tasa de desempleo subió 10 puntos hasta superar el 14%, mientras que el Producto Interno Bruto del país cayó casi un 5%.

Harvey, no obstante, cree que hay esperanzas.

La incertidumbre en esta recesión es principalmente biológica pues al inicio no sabíamos cuán mortal era la enfermedad, cuáles eran sus efectos secundarios o qué tipo de tratamientos podrían ser efectivos.

Pero, con el paso del tiempo, la ciencia avanza.

Según Harvey, tan pronto como haya una vacuna disponible, las empresas van a poder reanudar sus actividades sin temor, lo que significa que van a poder recontratar trabajadores. En cambio, en 2008 no había claridad acerca de cuándo la crisis iba a terminar.

De hecho, ya hay signos de que la economía empezó a recuperarse, como la caída del desempleo registrada en mayo al pasar de 14,7% a 13%.

Harvey advierte, no obstante, que no todas las compañías se salvarán y que algunas cerrarán de forma permanente.

"La clave para los decisores políticos es minimizar los daños colaterales", apunta.

Eso significa asegurarse de que los paquetes de estímulo son lo suficientemente buenos para mantener a flote negocios saludables hasta que estos puedan reanudar sus operaciones.

Algunos expertos son un poco más escépticos sobre la posible vuelta a la normalidad.

"Cuándo la economía arranque, cuando el distanciamiento social llegue a su fin, cuando tengamos una vacuna, ¿regresará el empleo a donde estaba el día antes de la pandemia?", se pregunta Knoop.

"Quién sabe, quizá, pero yo creo que es improbable", advierte.

- MAPA: Alcance global del coronavirus

- PREGUNTAS CLAVE: Cuáles son los síntomas y cómo se transmite

- TRATAMIENTOS: Cómo están combatiendo el coronavirus

- PREVENCIÓN: Qué puedes hacer para evitar el contagio