Qué consecuencias tiene para el resto del mundo la histórica fortaleza del dólar

Qué consecuencias tiene para el resto del mundo la histórica fortaleza del dólar

Qué consecuencias tiene para el resto del mundo la histórica fortaleza del dólar

T13 En Vivo

El dólar ha llegado a su nivel más alto en 20 años frente a algunas de las monedas más fuertes del mundo.

Eso significa que es más caro comprar dólares en los países que usan pesos, euros o cualquier otra divisa distinta al billete verde. Al depreciarse las monedas locales, aumenta el precio de muchos productos importados como, por ejemplo, los electrónicos.

Que la moneda de un país se deprecie contribuye a que suba la inflación y encarece el pago de las deudas en dólares contraídas por empresas o gobiernos, una situación que puede generar presiones fiscales en las economías que vaciaron sus arcas para enfrentar la pandemia y actualmente tienen muy poco presupuesto.

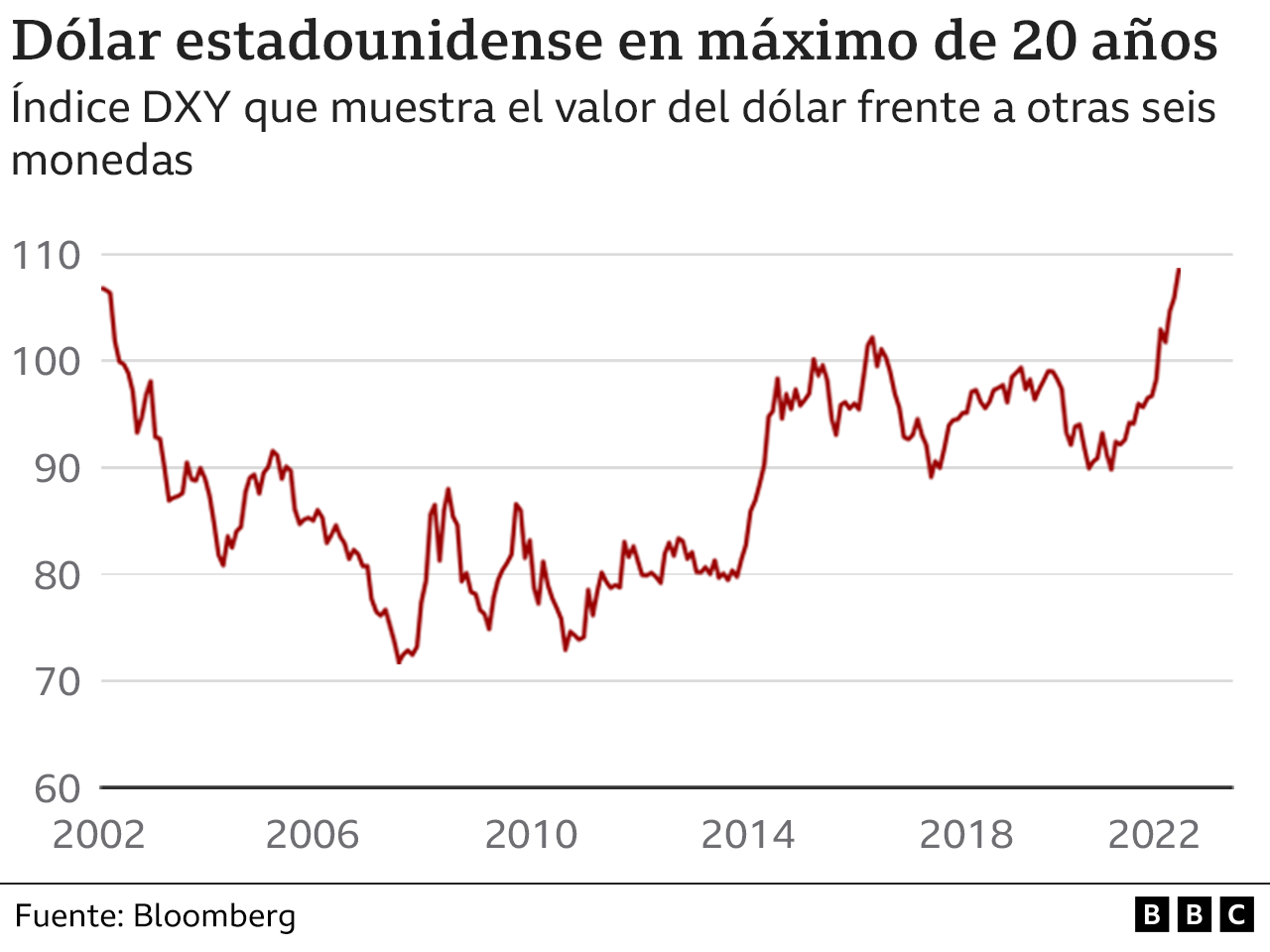

El índice DXY, que mide el valor del dólar estadounidense frente a un promedio de otras seis monedas importantes, incluidos el euro, la libra y el yen, ha subido un 15% en 2022. Según esta medida, el dólar está en su punto más alto en 20 años.

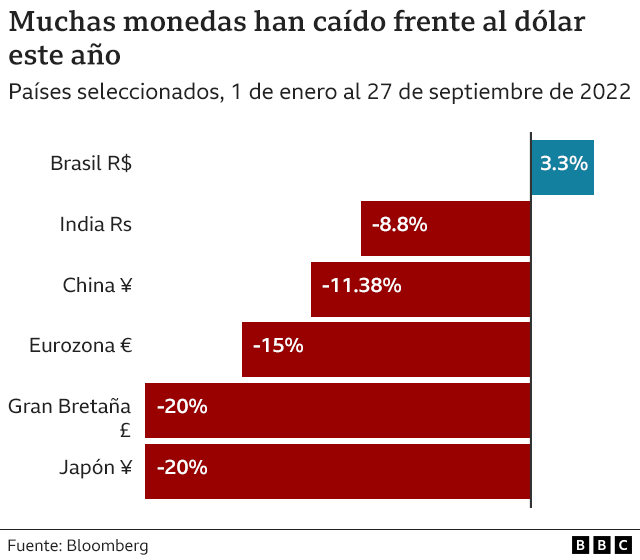

Esta apreciación de la divisa estadounidense le ha pegado especialmente duro a Reino Unido, Japón y la Eurozona.

En América Latina, países como Argentina, Chile y Colombia han sufrido duras devaluaciones de sus monedas este año, mientras que otras naciones, como Brasil, Perú o México, no han visto grandes turbulencias en su mercado cambiario.

La apreciación del dólar a nivel global se da en medio de un rápido aumento en las tasas de interés; es decir, una subida del costo del crédito, una medida que han tomado los bancos centrales para tratar de controlar la inflación pero que, al mismo tiempo, le pone freno al crecimiento económico.

¿Por qué ha subido tanto?

La Reserva Federal de Estados Unidos (Fed), equivalente al banco central de los demás países, ha aumentado las tasas de interés varias veces este año para tratar de controlar el aumento del costo de la vida.

Esto ha hecho subir los rendimientos que ofrecen los productos financieros que utilizan dólares, como los bonos del gobierno estadounidense, un instrumento que le permite financiarse.

En estos tiempos de inestabilidad internacional tras la invasión de Rusia en Ucrania en febrero de este año, los grandes inversores han estado comprando recientemente miles de millones de dólares en bonos del Tesoro de EE.UU. porque es una manera de protegerse frente al oleaje.

Esos bonos son comprados en dólares y, por lo tanto, los inversores se deshacen de otras monedas para adquirir la divisa estadounidense. Esta demanda adicional de dólares hace que suba su valor.

Por otro lado, los inversores también tienden a comprar dólares cuando la economía mundial está bajo presión, porque el tamaño de EE.UU. convierte su moneda en un "refugio seguro", lo que incide en que suba su precio.

Otro elemento que juega a favor del billete verde es que la mayor economía del mundo se ha visto menos afectada por la crisis energética desatada por la guerra en Ucrania, en comparación con muchas economías europeas y asiáticas que actualmente están pasando apuros.

Menos afectada que los demás no quiere decir que haya salido indemne de esta crisis. Al contrario, Estados Unidos entró a finales de junio en una "recesión técnica", equivalente a dos trimestres seguidos de contracción económica.

Pese a la tormenta y los temores de que en algún momento entre en una recesión con todas sus letras, las empresas siguen contratando personal, lo que se considera una señal de confianza en el rumbo del país.

¿Qué impacto tiene en los países con monedas más débiles?

Al igual que la libra esterlina, el yen japonés ha perdido un 20% de valor frente al dólar, mientras que el euro ha caído un 15% en lo que va del año.

Los países con monedas más débiles pueden beneficiarse de un dólar fuerte porque hace que los bienes y servicios que venden a EE.UU. sean más baratos, lo que impulsa las exportaciones.

Sin embargo, también significa que los bienes importados desde ese país se vuelven más caros.

Dado que el petróleo tiene un precio en dólares estadounidenses, el valor de productos como la gasolina y el diésel se ha disparado alrededor del mundo, convirtiéndose en el principal motor de la ola inflacionaria que impacta a gran parte de los países.

Los gobiernos y las grandes empresas de muchas naciones suelen pedir prestado dinero en dólares en lugar de endeudarse exclusivamente en sus propias monedas porque tiende a ser más estable.

Pero a medida que aumenta el valor del dólar, se vuelve más costoso pagar esas deudas con moneda local, tal como lo ha experimentado Argentina, país que lleva años negociando sus compromisos financieros con el Fondo Monetario Internacional y que actualmente tiene una inflación de 78,5%.

¿Qué están haciendo los países para mitigar la devaluación de sus monedas?

Muchos países están tratando de aumentar el valor de sus propias monedas subiendo las tasas de interés. Reino Unido, por ejemplo, ha subido recientemente el costo del crédito en 2 puntos porcentuales, mientras que el Banco Central Europeo ha elevado su tipo de interés en 1,25 puntos porcentuales.

Elevar las tasas de interés ayuda a contener el aumento de los precios, pero también hace que sea más costoso para las empresas y los hogares pedir dinero prestado.

Esto ayuda a mantener bajos los precios, pero también significa que las empresas que luchan por seguir siendo rentables tienden a despedir personal o evitan nuevas contrataciones.

Y cuando es costoso pedir dinero prestado, las personas bajan su nivel de consumo, postergando decisiones de compra.

Este ciclo de altas tasas de interés, menor crecimiento económico y más desempleo, puede empujar a los países a una recesión, algo que le está quitando el sueño a los gobiernos europeos, en la medida que se acercan al invierno boreal en medio de una de las peores crisis energéticas de su historia, luego de que Rusia cerrara el grifo del gas.

En términos generales, se dice que un dólar alto suele ser una mala noticia para los países en desarrollo, aunque siempre hay beneficios para los exportadores y las personas que reciben remesas de sus familiares que trabajan en Estados Unidos o aquellos que ahorran en dólares.